聚和材料公司深度报告:光伏银浆龙头,N型时代充分受益信达证券2023-10-10.pdf

摘要:聚和材料(688503)本期内容提要:光伏银浆行业龙头,营收利润增长迅速。 聚和材料主要产品为太阳能电池用正面银浆。 2022 年,公司正面银浆出货量为 1,374 吨,成为行业历史上首家年正银出货量超过 1000 吨的企业,公司为光伏电池银浆行业的领先企业。近年来公司业绩持续增长, 2018-2022 年,营业收入从 2.18 亿元增长至 65.04 亿元,归母净利润从 0.05 亿元增长至 3.91 亿元, CAGR 达134%/197%。 进入 2023 年,公司业绩维持稳定增长, 2023H1 公司营收41.81 亿元,归母净利润 2.69 亿元,同比增长分别达到 23.56%/24.71%。光伏需求高景气, N 型电池单位银耗提升带动银浆需求高增长。 我们预计 2023-2025 年全球新增装机有望从 345GW 增至 544GW,年均复合增速达 25.5%, 国内新增装机有望从 149GW 增至 273GW,年均复合增速达35.43%。 2022 年 TOPCon 与 HJT 等 N 型电池单位银耗相比 PERC 电池分别提升 76.9%/95.4%,随着 N 型电池未来持续放量,我们预计银浆需求将进一步提升,我们预计 2023-2025 年光伏银浆市场需求为 4739 吨/6396 吨/7928 吨, CAGR 为 29%。行业国产化进程加速,龙头市占率有望进一步提升。 近年来国产正面银浆综合竞争力不断加强、进口替代步伐提速,国产正面银浆市场占有率预计由 2015 年度的 5%左右上升至 2022 年 80%。 国产正面银浆格局较为集中, 2022 年 CR3 占比达到 84%, 2022 年聚和材料市占率达到 46%左右,位居行业第一。头部企业出货量增长迅速,近年来融资扩产顺利,聚和材料出货量从 2019 年的 210.56 吨快速提升至 2022 年的 1374 吨, CAGR 达87%,我们预计头部企业凭借技术优势、规模资金优势,市场集中度有望进一步提升。产能稳步扩张巩固龙头地位,研发能力保障 N 型电池银浆市占率持续领先。 公司近年来产能持续扩张,我们预计 2023 年公司名义产能将达到3600 吨,有望加强自身的规模优势,市占率有望进一步提升;另一方面,公司为满足 N 型电池对银浆需求的要求,积极迭代研发新品,全面覆盖TOPCon、 HJT 不同技术路线的产品需求, 实现了 TOPCon 成套银浆和HJT 银浆产品的量产供货, 我们预计 2023Q3 公司 TOPCon 银浆的市占率可达 40-50%, 高加工费的 N 型产品有望提升公司产品价值量,创造更多利润。盈利预测和估值。 我们认为银浆行业将持续受益于 N 型电池的技术发展,公司为光伏银浆行业龙头,未来市占率有望持续提升,预计公司未来业绩将持续增长。 我们选取同为银浆行业的帝科股份和苏州固锝作为可比公司, 我们预计公司 2023-2025 年实现营收 105.37、 139.40、 163.14 亿元,同比增长 62.0 %、 32.3%和 17.0 %,归母净利 5.94、 8.08、 10.44 亿元,同比增长 51.8%、 36.1%和 29.2 %, 对应 PE 为 19.85/14.59/11.30 ,首次覆盖给予公司“买入”评级。风险因素: 光伏需求不及预期; N 型电池渗透率提升不及预期;原材料价格大幅波动风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

光伏原材料系列专题研究报告:多晶硅贡献工业硅核心增量,颗粒硅异军突起 川财证券 2024-07-25(31页) 附下载

光伏电池迭代向N型切换,成本优化核心聚焦硅材与银浆P型电池转换效率已逼近理论极限,光伏行业发展加速电...

1.27 MB共31页中文简体

2个月前7220积分

-

上海艾录 包装业务稳健拓展,光伏布局持续落地 中国银河 2024-07-25(3页) 附下载

上海艾录(301062)核心观点事件:公司发布2024年半年度业绩预告。2024年上半年,公司实现归...

1.47 MB共3页中文简体

2个月前88918积分

-

POE行业研究报告:光伏胶膜拉动需求,国产化进程加速 上海证券 2024-07-24(41页) 附下载

主要观点光伏胶膜迭代趋势放大未来POE需求。POE兼具塑料和橡胶的性质,性能优异,在光伏胶膜、汽车、...

1.76 MB共41页中文简体

2个月前31720积分

-

玉龙股份 公司深度报告:聚焦黄金主业,走向价值重估之路 信达证券 2024-07-24(32页) 附下载

玉龙股份(601028)坚定出清贸易业务,聚焦黄金+新能源矿业。公司大股东变更为济高资本,实际控制人...

2.23 MB共32页中文简体

2个月前56818积分

-

仁和药业 公司首次覆盖报告:药品&大健康双轮驱动,“低估值&高分红&变革期”品牌药企或迎新机遇 信达证券 2024-07-24(20页) 附下载

仁和药业(000650)核心逻辑:公司为低估值、高分红、变革期的知名品牌药企。根据我们盈利预测对应2...

1.34 MB共20页中文简体

2个月前49518积分

-

玉龙股份 公司深度报告:聚焦黄金主业,走向价值重估之路 信达证券 2024-07-24(32页) 附下载

玉龙股份(601028)坚定出清贸易业务,聚焦黄金+新能源矿业。公司大股东变更为济高资本,实际控制人...

2.23 MB共32页中文简体

2个月前74018积分

-

仁和药业 公司首次覆盖报告:药品&大健康双轮驱动,“低估值&高分红&变革期”品牌药企或迎新机遇 信达证券 2024-07-24(20页) 附下载

仁和药业(000650)核心逻辑:公司为低估值、高分红、变革期的知名品牌药企。根据我们盈利预测对应2...

1.34 MB共20页中文简体

2个月前45218积分

-

国防军工行业2024年中期策略报告:轻舟已过万重山,前路漫漫亦灿灿 信达证券 2024-07-23(41页) 附下载

本期内容提要:军工行业中长期的成长逻辑未变:当今世界百年未有之大变局加速演变,新一轮科技与军事革命日...

5.81 MB共41页中文简体

2个月前69520积分

-

新能源行业周报(第96期):光伏底部逐步清晰,重视龙头海外拓展 太平洋 2024-07-23(36页) 附下载

报告摘要行业整体策略:光伏大底部逐步清晰,重视龙头海外拓展从光伏、电动车等主产业链看,目前是长周期、...

2.02 MB共36页中文简体

2个月前60520积分

-

新能源周报(第96期):光伏底部逐步清晰,重视龙头海外拓展 太平洋 2024-07-23(36页) 附下载

报告摘要行业整体策略:光伏大底部逐步清晰,重视龙头海外拓展从光伏、电动车等主产业链看,目前是长周期、...

2.02 MB共36页中文简体

2个月前21220积分

-

新能源电力行业周报:光伏大基地动工叠加出海加速,风电新增装机持续增长 东海证券 2024-07-23(16页) 附下载

投资要点:市场表现:本周(07/15-07/19)申万光伏设备板块上涨4.80%,跑赢沪深300指数...

1.71 MB共16页中文简体

2个月前67120积分

-

电力设备与新能源行业研究周报:光伏6月内外需双强势,“储逆”有望持续超预期 国金证券 2024-07-23(9页) 附下载

光伏&储能:光伏6月内需、出口双旺,新兴市场结构性高增延续;大储大单签订、在手订单交付提速,全球竞争...

1.15 MB共9页中文简体

2个月前86520积分

-

电子行业2024Q2基金持仓分析:电子持仓市场第一,超配比例达5.5% 信达证券 2024-07-23(14页) 附下载

本期内容提要:电子行业持仓市值占比历史高位,位列市场第一。以申万行业分类(2021)为依据,我们选取...

1.22 MB共14页中文简体

2个月前6420积分

-

电力设备与新能源行业研究:光伏6月内外需双强势,“储逆”有望持续超预期 国金证券 2024-07-23(9页) 附下载

光伏&储能:光伏6月内需、出口双旺,新兴市场结构性高增延续;大储大单签订、在手订单交付提速,全球竞争...

1.15 MB共9页中文简体

2个月前79920积分

-

齐鲁银行 齐鲁银行2024半年度业绩快报点评:归母净利润增速提升,不良率再降2BP 信达证券 2024-07-23(6页) 附下载

齐鲁银行(601665)事件:7月22日晚,齐鲁银行发布2024半年度业绩快报:2024年上半年,实...

604.92 KB共6页中文简体

2个月前58518积分

-

2024年中期食品饮料策略报告:供需重塑,顺势为王 信达证券 2024-07-22(36页) 附下载

本期内容提要:食品饮料消费整体平淡,资本市场对未来消费提升的预期不明,新的供给体系正在孕育。商业模式...

3.33 MB共36页中文简体

2个月前30820积分

-

电力设备及新能源行业周报:光伏制造龙头大力布局中东,阳光电源获沙特储能大单 平安证券 2024-07-22(22页) 附下载

本周(2024.7.15-7.19)新能源细分板块行情回顾。风电指数(866044.WI)上涨0.9...

2.52 MB共22页中文简体

2个月前54020积分

-

电力设备行业点评报告:基于11819支基金2024年二季报的前十大持仓的定量分析-24Q2基金持仓深度:电新重仓Q2总体下降,电网、风电上升,电动车、光伏、工控、储能均下降 东吴证券 2024-07-22(19页) 附下载

投资要点新能源汽车:总体持仓下降,中游持仓微增,整车&充电桩&新技术上升,上游锂矿&核心零部件下降新...

1.39 MB共19页中文简体

2个月前78820积分

-

电力设备及新能源行业周报:陕苏分布式光伏全部参与调峰,南网投资1953亿元推进电网设备更新 中国银河 2024-07-22(23页) 附下载

核心观点:行情回顾:2024年7月15-7月19日沪深300指数涨幅为1.92%;创业板指数涨幅为2...

1.16 MB共23页中文简体

2个月前9020积分

-

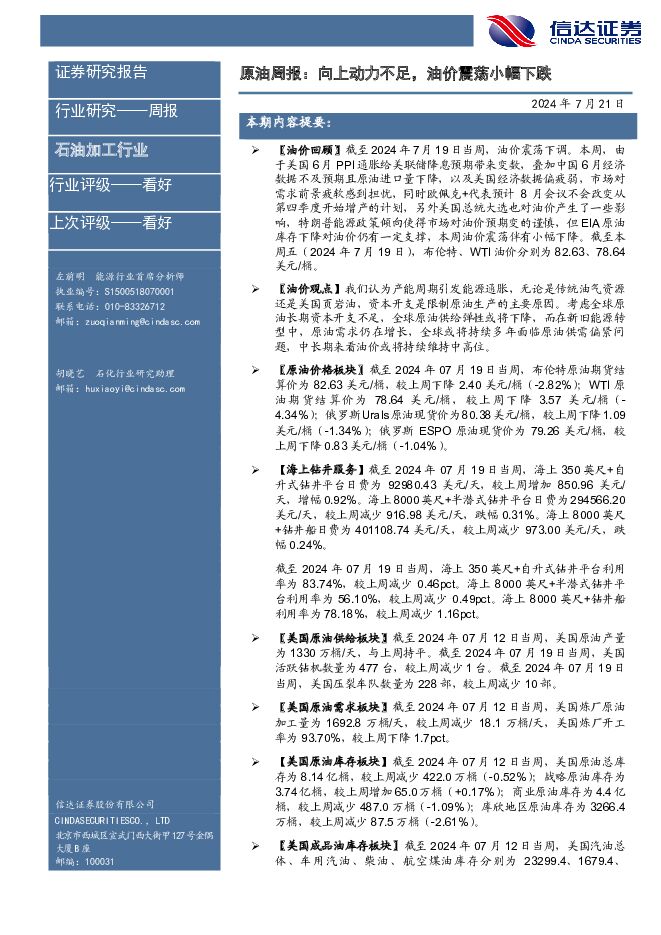

原油周报:向上动力不足,油价震荡小幅下跌 信达证券 2024-07-21(28页) 附下载

本期内容提要:【油价回顾】截至2024年7月19日当周,油价震荡下调。本周,由于美国6月PPI通胀给...

3.89 MB共28页中文简体

2个月前34020积分