海晨股份首次覆盖:聚焦电子与新能源车核心客户,能力复制至多赛道海通国际2023-11-20.pdf

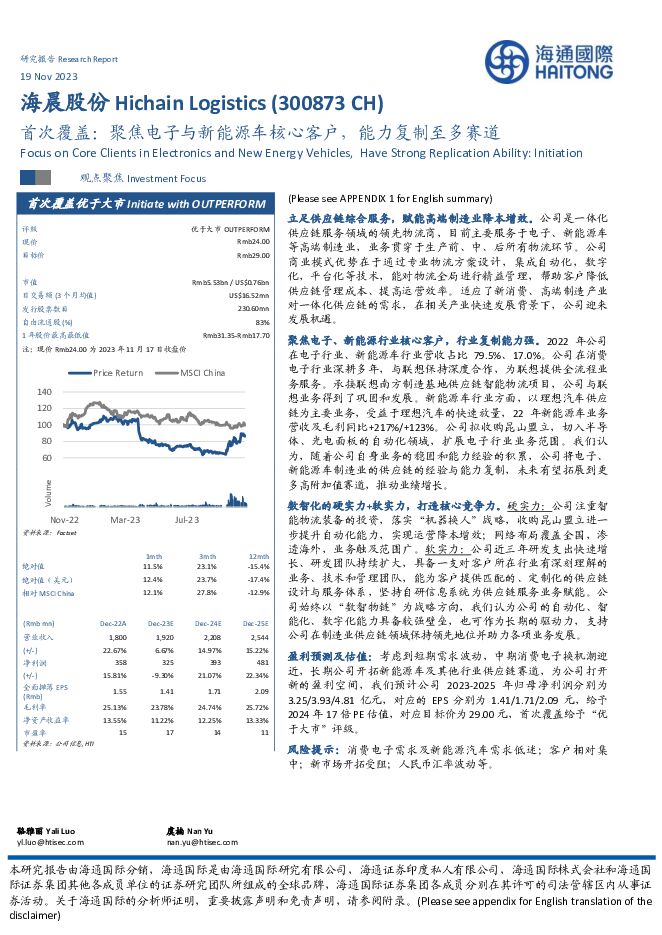

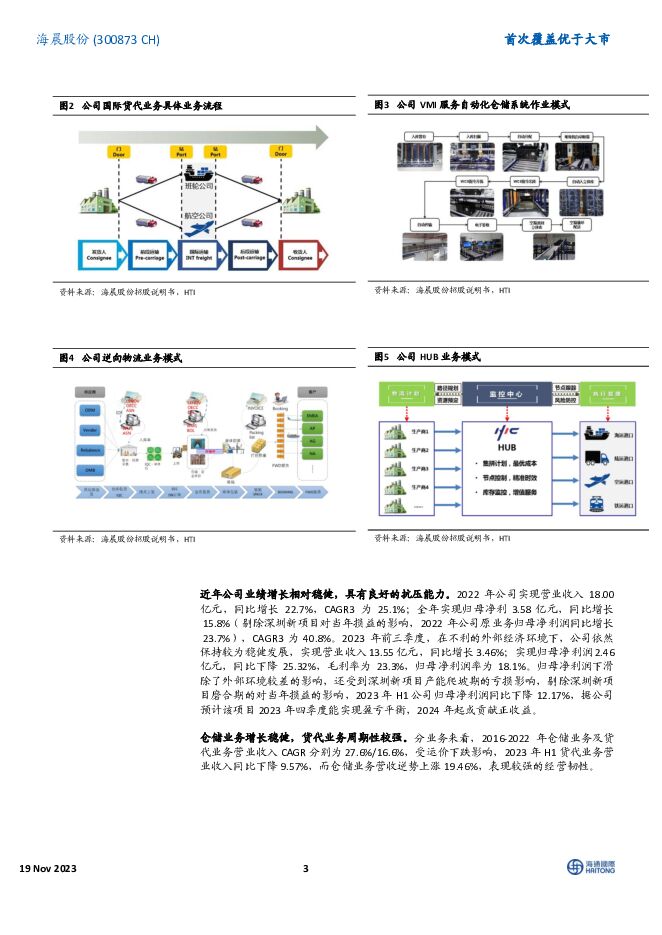

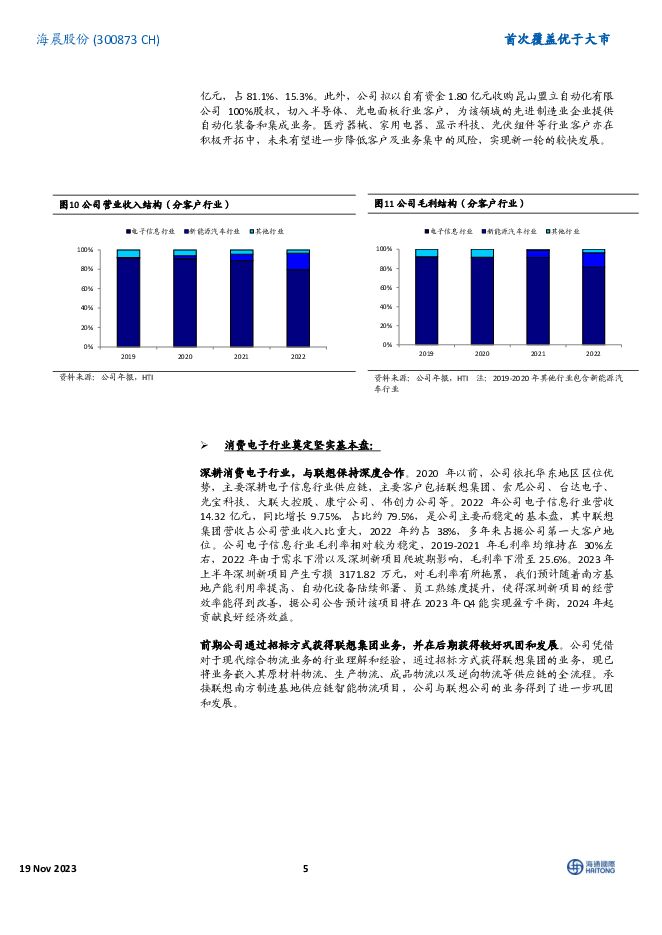

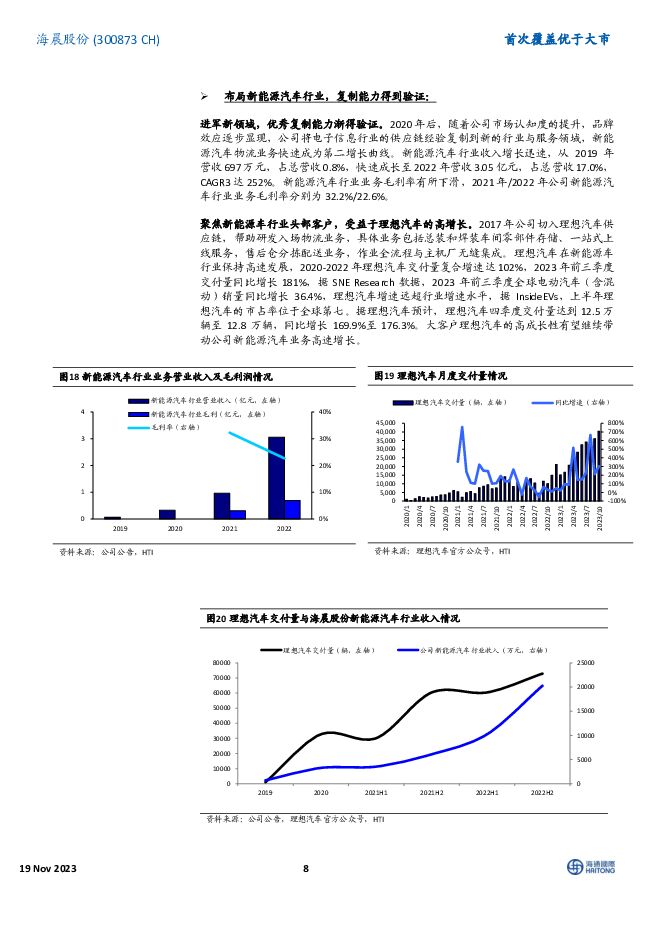

摘要:海晨股份(300873)立足供应链综合服务,赋能高端制造业降本增效。 公司是一体化供应链服务领域的领先物流商, 目前主要服务于电子、新能源车等高端制造业,业务贯穿于生产前、中、后所有物流环节。 公司商业模式优势在于通过专业物流方案设计,集成自动化,数字化,平台化等技术, 能对物流全局进行精益管理, 帮助客户降低供应链管理成本、提高运营效率。 适应了新消费、高端制造产业对一体化供应链的需求,在相关产业快速发展背景下,公司迎来发展机遇。聚焦电子、 新能源行业核心客户, 行业复制能力强。 2022 年公司在电子行业、新能源车行业营收占比 79.5%、 17.0%。 公司在消费电子行业深耕多年,与联想保持深度合作,为联想提供全流程业务服务。 承接联想南方制造基地供应链智能物流项目,公司与联想业务得到了巩固和发展。 新能源车行业方面, 以理想汽车供应链为主要业务,受益于理想汽车的快速放量, 22 年新能源车业务营收及毛利同比+217%/+123%。 公司拟收购昆山盟立,切入半导体、光电面板的自动化领域,扩展电子行业业务范围。 我们认为, 随着公司自身业务的稳固和能力经验的积累,公司将电子、新能源车制造业的供应链的经验与能力复制,未来有望拓展到更多高附加值赛道, 推动业绩增长。数智化的硬实力+软实力,打造核心竞争力。 硬实力: 公司注重智能物流装备的投资, 落实“机器换人”战略,收购昆山盟立进一步提升自动化能力,实现运营降本增效; 网络布局覆盖全国,渗透海外,业务触及范围广。 软实力: 公司近三年研发支出快速增长、研发团队持续扩大,具备一支对客户所在行业有深刻理解的业务、技术和管理团队,能为客户提供匹配的、定制化的供应链设计与服务体系,坚持自研信息系统为供应链服务业务赋能。 公司始终以“数智物链”为战略方向,我们认为公司的自动化、智能化、数字化能力具备较强壁垒,也可作为长期的驱动力,支持公司在制造业供应链领域保持领先地位并助力各项业务发展。盈利预测及估值: 考虑到短期需求波动, 中期消费电子换机潮迎近,长期公司开拓新能源车及其他行业供应链赛道, 为公司打开新的盈利空间, 我们预计公司 2023-2025 年归母净利润分别为3.25/3.93/4.81 亿元,对应的 EPS 分别为 1.41/1.71/2.09 元, 给予2024 年 17 倍 PE 估值,对应目标价为 29.00 元, 首次覆盖给予“优于大市”评级。风险提示: 消费电子需求及新能源汽车需求低迷;客户相对集中;新市场开拓受阻;人民币汇率波动等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

国际能源与ESG周报:中国电网投资景气度持续,印度电力需求上半年同增8.3% 海通国际 2024-07-25(44页) 附下载

核心观点:中国:1)天然气:本周期中国LNG到岸价及市场价较上周上涨。2)电力:6月规上工业发电量增...

4.97 MB共44页中文简体

2个月前94320积分

-

消费电子行业研究周报:看好被动元件景气度复苏及AI增量需求拉动 天风证券 2024-07-25(38页) 附下载

被动元件:国内MLCC大厂Q2利润同环比增长明显,三环24H1业绩预告归母净利润中值对应同比增速为4...

4.33 MB共38页中文简体

2个月前84220积分

-

日本可选消费&必需消费:关于《HTI日本消费行业6月跟踪报告:通胀再次升温,入境游拉动可选消费》的错误修订 海通国际 2024-07-25(24页) 附下载

(本报告已发布原稿有误,请阅读以下修订版报告。Please refer tothe revised ...

2.36 MB共24页中文简体

2个月前34920积分

-

电子行业跟踪报告:基金配置比例升至历史高位,消费电子及PCB板块较受关注 万联证券 2024-07-25(9页) 附下载

行业核心观点:SW电子24Q2基金重仓及超配比例升至历史高位。适配比例方面,SW电子行业2024年Q...

1.13 MB共9页中文简体

2个月前15520积分

-

电子行业研究周报:业绩预告显示复苏态势,看好国产替代和周期向上 申港证券 2024-07-25(10页) 附下载

投资摘要:市场回顾上周(7.15-7.21)电子指数涨跌幅0.46%,在申万31个行业中排名第9,跑...

1.09 MB共10页中文简体

2个月前71420积分

-

电子:算力周跟踪-国产算力芯片大机遇来临,谷歌Q2云业务亮眼资本开支强劲 华福证券 2024-07-25(5页) 附下载

投资要点:国产算力芯片大机遇来临,重磅利好刺激股价上涨。(1)CPU/GPU板块:本周(0722-0...

1005.23 KB共5页中文简体

2个月前46920积分

-

【中泰电子|AI全视角】科技大厂财报系列:特斯拉24Q2业绩解读 中泰证券 2024-07-25(19页) 附下载

24Q2业绩:收入255亿美元,yoy+2.3%,qoq+19.7%,高于市场预期,主要得益于发电和...

874.04 KB共19页中文简体

2个月前34820积分

-

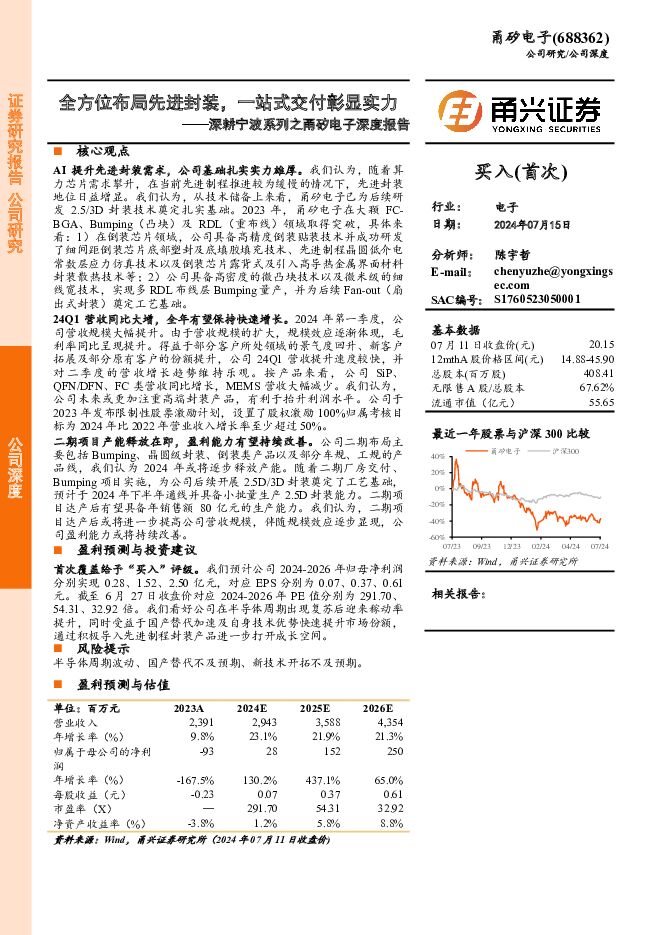

甬矽电子 深耕宁波系列之甬矽电子深度报告:全方位布局先进封装,一站式交付彰显实力 甬兴证券 2024-07-25(25页) 附下载

甬矽电子(688362)核心观点AI提升先进封装需求,公司基础扎实实力雄厚。我们认为,随着算力芯片需...

2 MB共25页中文简体

2个月前14818积分

-

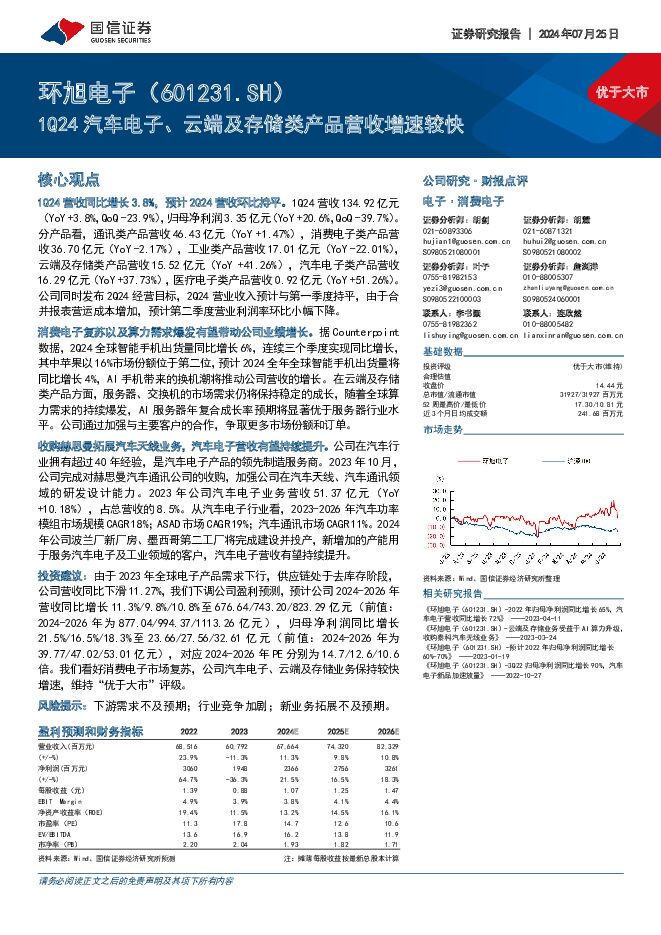

环旭电子 1Q24汽车电子、云端及存储类产品营收增速较快 国信证券 2024-07-25(9页) 附下载

环旭电子(601231)核心观点1Q24营收同比增长3.8%,预计2Q24营收环比持平。1Q24营收...

1018.21 KB共9页中文简体

2个月前92018积分

-

市场分析:汽车新能源行业领涨 A股小幅震荡 中原证券 2024-07-25(7页) 附下载

A股市场综述周四(07月25日)A股市场冲高遇阻、小幅震荡整理,早盘股指低开后震荡回落,沪指盘中在2...

568.56 KB共7页中文简体

2个月前43010积分

-

电力设备与新能源行业研究:新兴市场需求专题(二):全球绿色转型加速,新兴市场储能需求爆发 国金证券 2024-07-24(28页) 附下载

投资逻辑:大储:全球绿色转型加速,光伏风电装机猛增后的必然——大储需求从1-10爆发。1)澳大利亚:...

2.9 MB共28页中文简体

2个月前45420积分

-

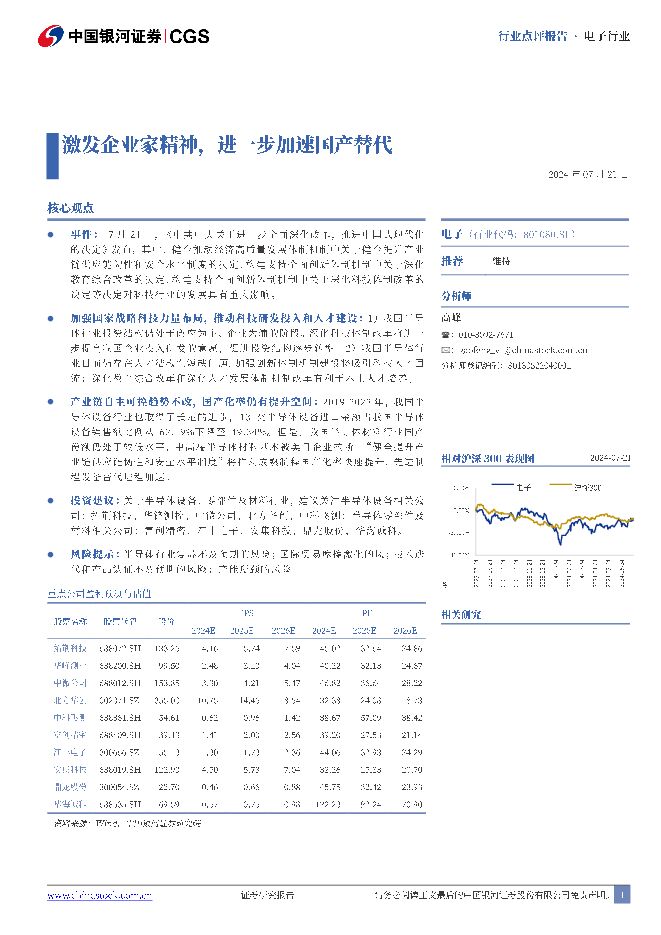

电子行业:激发企业家精神,进一步加速国产替代 中国银河 2024-07-24(8页) 附下载

事件:7月21日,《中共中央关于进一步全面深化改革,推进中国式现代化的决定》发布。其中,健全推动经济...

1.82 MB共8页中文简体

2个月前23720积分

-

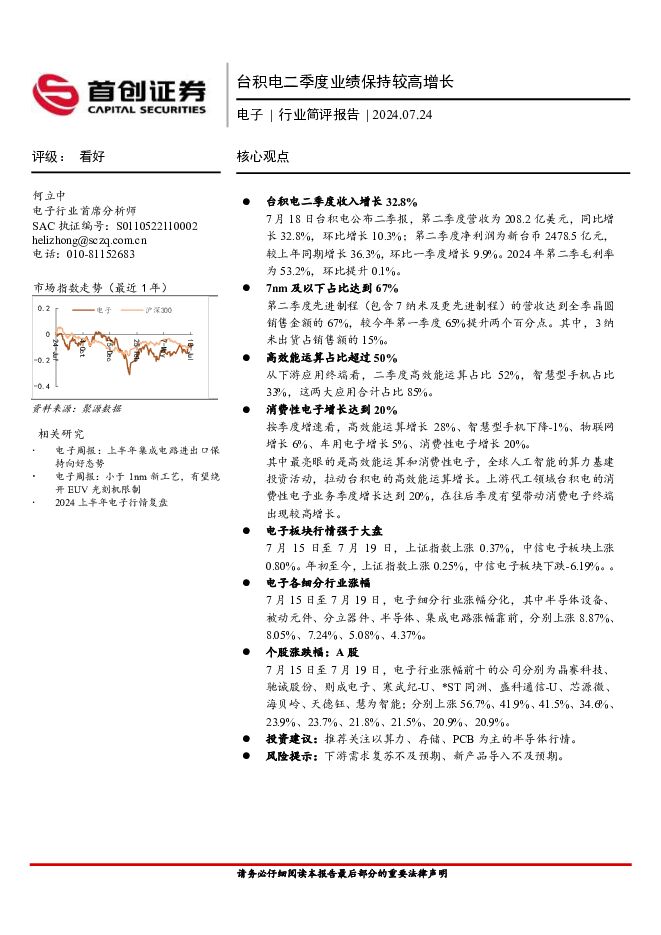

电子行业简评报告:台积电二季度业绩保持较高增长 首创证券 2024-07-24(9页) 附下载

核心观点台积电二季度收入增长32.8%7月18日台积电公布二季报,第二季度营收为208.2亿美元,同...

549.03 KB共9页中文简体

2个月前6920积分

-

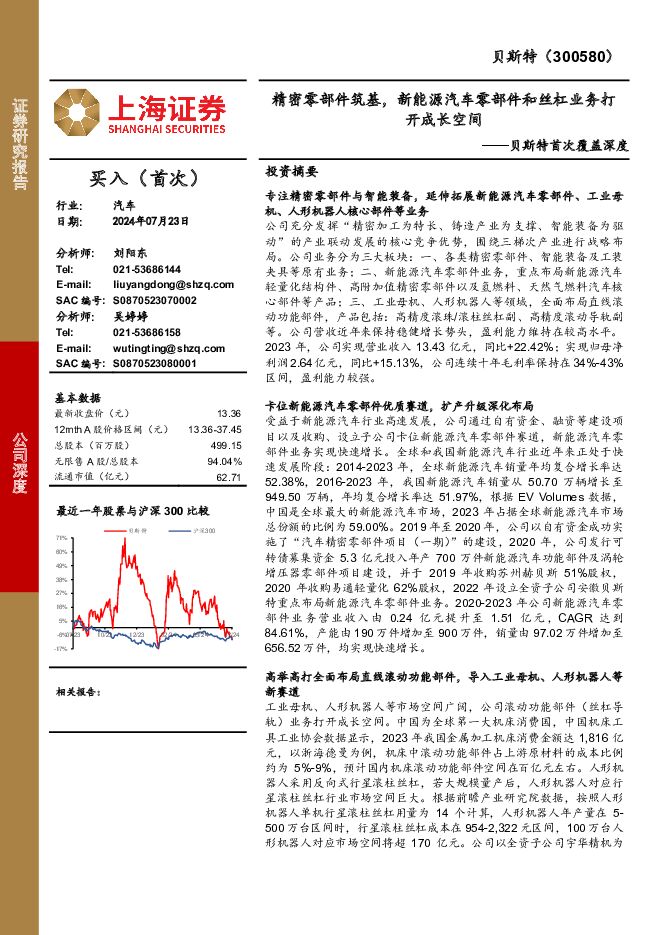

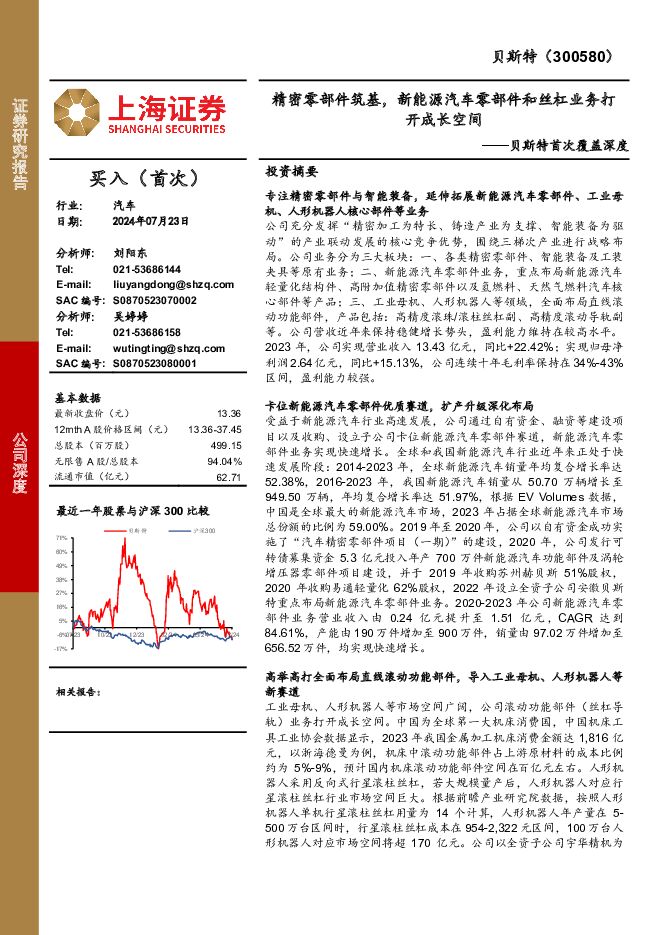

贝斯特 贝斯特首次覆盖深度:精密零部件筑基,新能源汽车零部件和丝杠业务打开成长空间 上海证券 2024-07-24(34页) 附下载

贝斯特(300580)投资摘要专注精密零部件与智能装备,延伸拓展新能源汽车零部件、工业母机、人形机器...

1.7 MB共34页中文简体

2个月前7218积分

-

贝斯特 贝斯特首次覆盖深度:精密零部件筑基,新能源汽车零部件和丝杠业务打开成长空间 上海证券 2024-07-24(34页) 附下载

贝斯特(300580)投资摘要专注精密零部件与智能装备,延伸拓展新能源汽车零部件、工业母机、人形机器...

1.7 MB共34页中文简体

2个月前97118积分

-

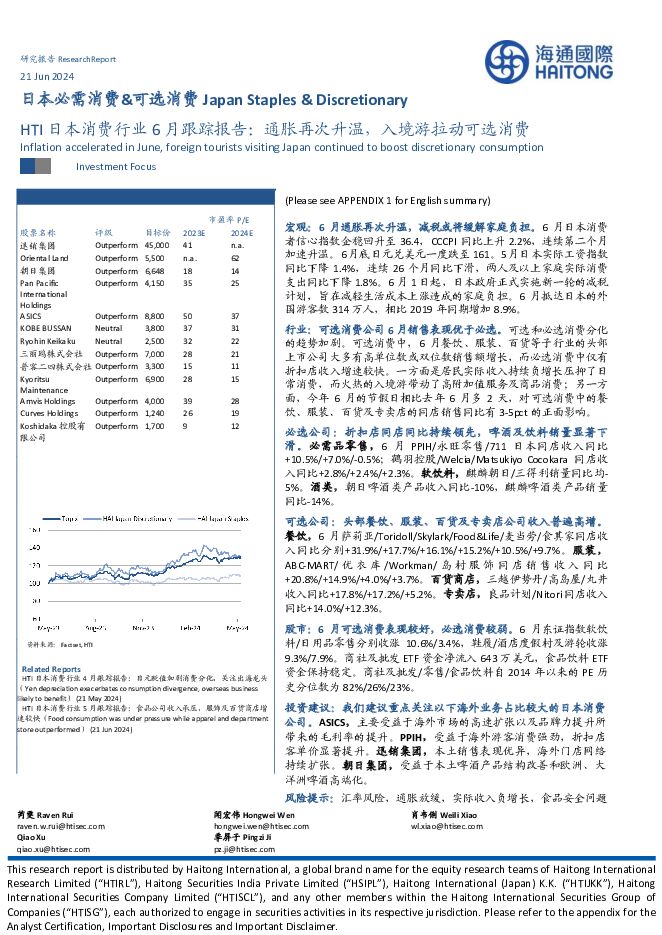

HTI日本消费行业6月跟踪报告:通胀再次升温,入境游拉动可选消费 海通国际 2024-07-24(24页) 附下载

宏观:6月通胀再次升温,减税或将缓解家庭负担。6月日本消费者信心指数企稳回升至36.4,CCCPI同...

1.62 MB共24页中文简体

2个月前25010积分

-

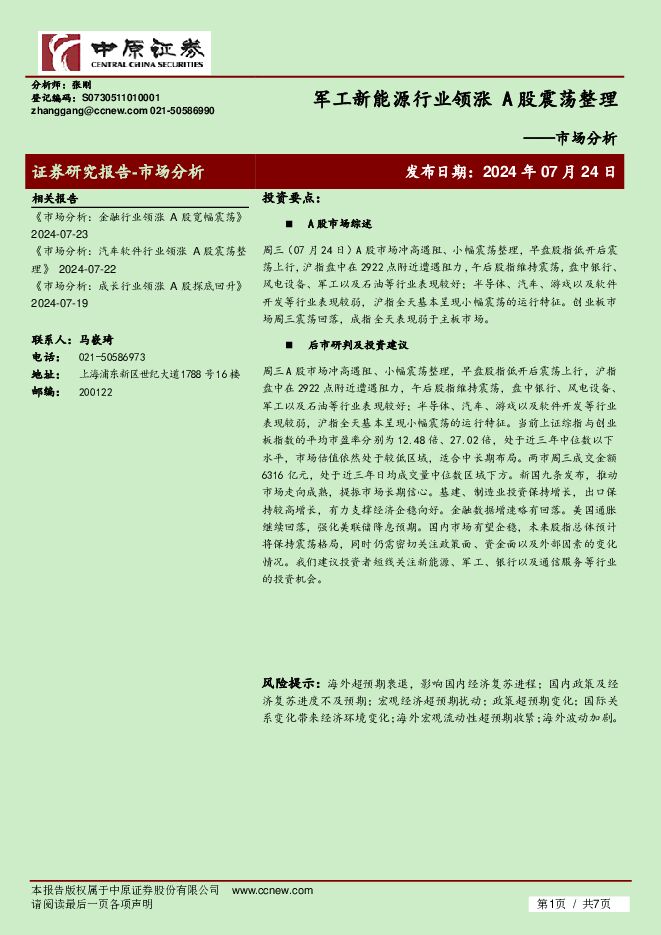

市场分析:军工新能源行业领涨 A股震荡整理 中原证券 2024-07-24(7页) 附下载

投资要点:A股市场综述周三(07月24日)A股市场冲高遇阻、小幅震荡整理,早盘股指低开后震荡上行,沪...

571.33 KB共7页中文简体

2个月前51510积分

-

新能源行业周报(第96期):光伏底部逐步清晰,重视龙头海外拓展 太平洋 2024-07-23(36页) 附下载

报告摘要行业整体策略:光伏大底部逐步清晰,重视龙头海外拓展从光伏、电动车等主产业链看,目前是长周期、...

2.02 MB共36页中文简体

2个月前60520积分

-

新能源周报(第96期):光伏底部逐步清晰,重视龙头海外拓展 太平洋 2024-07-23(36页) 附下载

报告摘要行业整体策略:光伏大底部逐步清晰,重视龙头海外拓展从光伏、电动车等主产业链看,目前是长周期、...

2.02 MB共36页中文简体

2个月前21220积分

-

新能源电力行业周报:光伏大基地动工叠加出海加速,风电新增装机持续增长 东海证券 2024-07-23(16页) 附下载

投资要点:市场表现:本周(07/15-07/19)申万光伏设备板块上涨4.80%,跑赢沪深300指数...

1.71 MB共16页中文简体

2个月前67120积分