兖矿能源点评报告:二季度兖澳产量环比略降,但销量及售价环比略增,经营愈发稳健国海证券2024-07-22.pdf

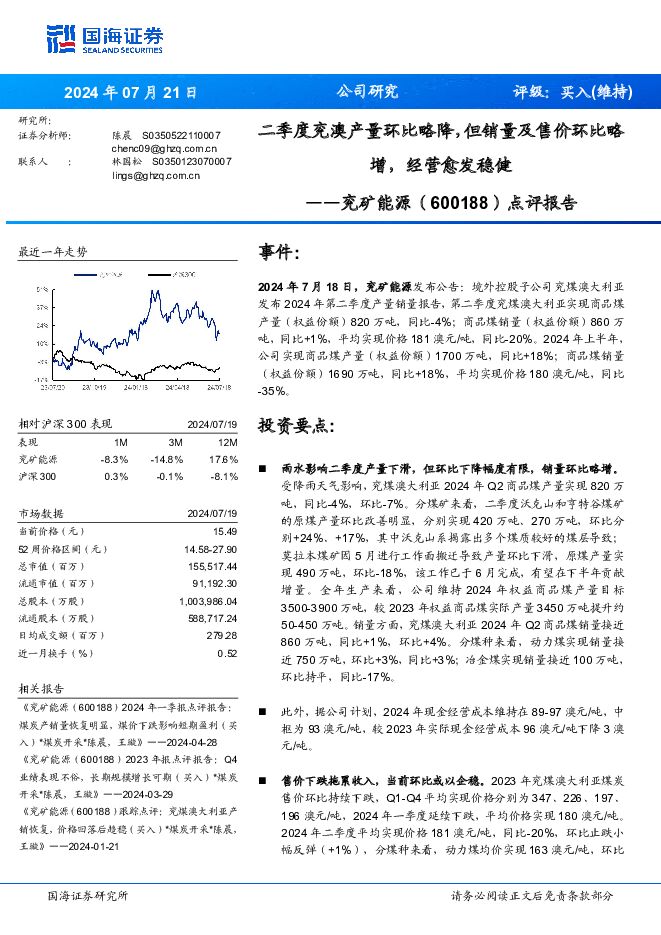

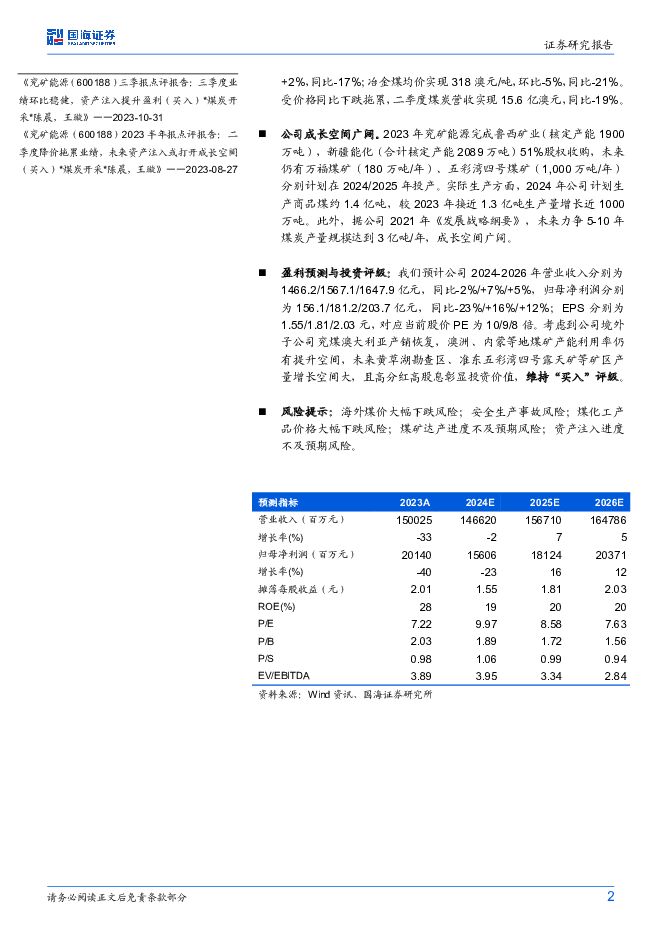

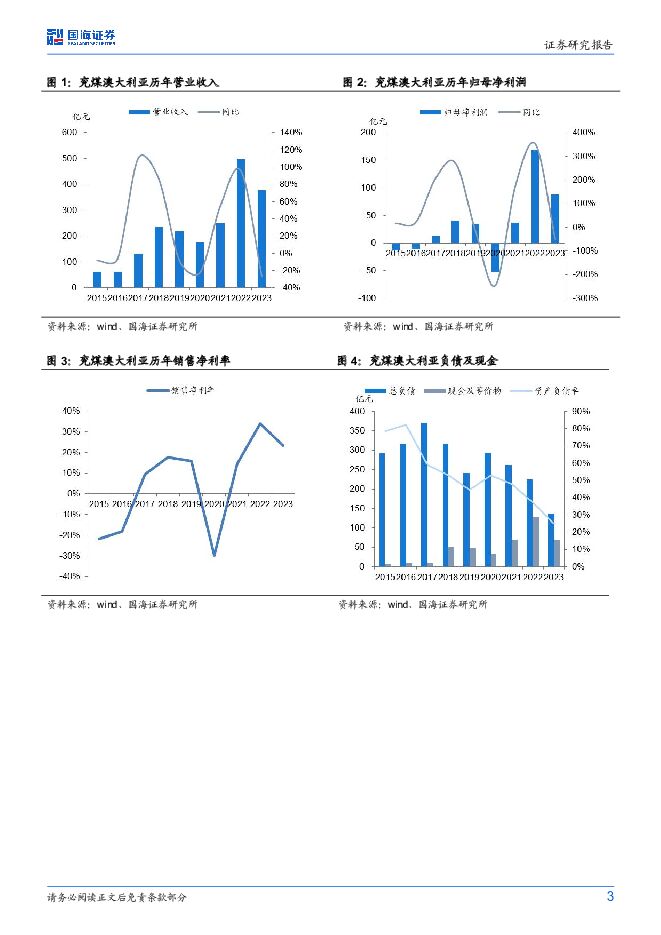

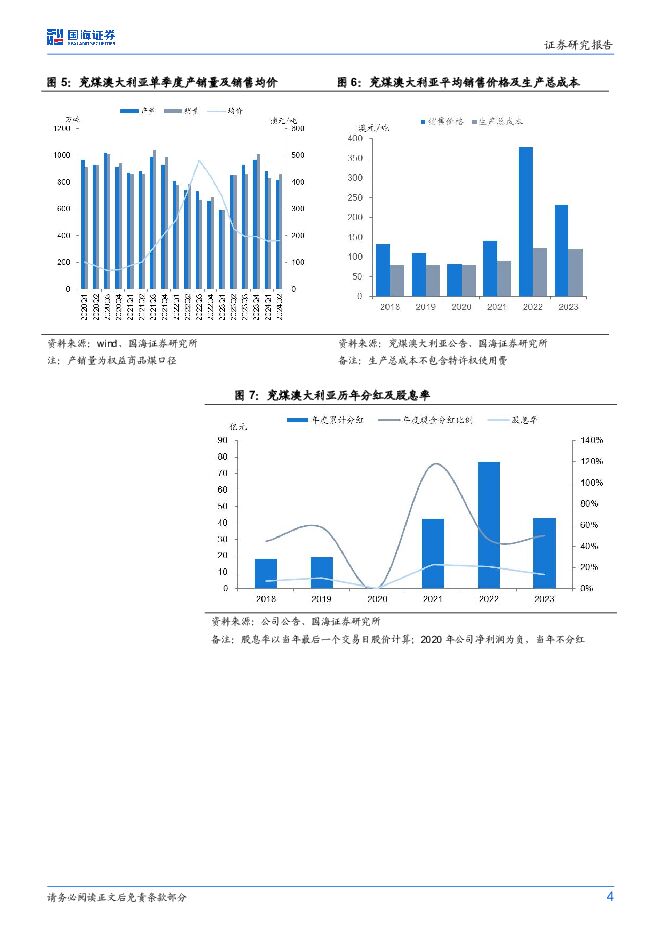

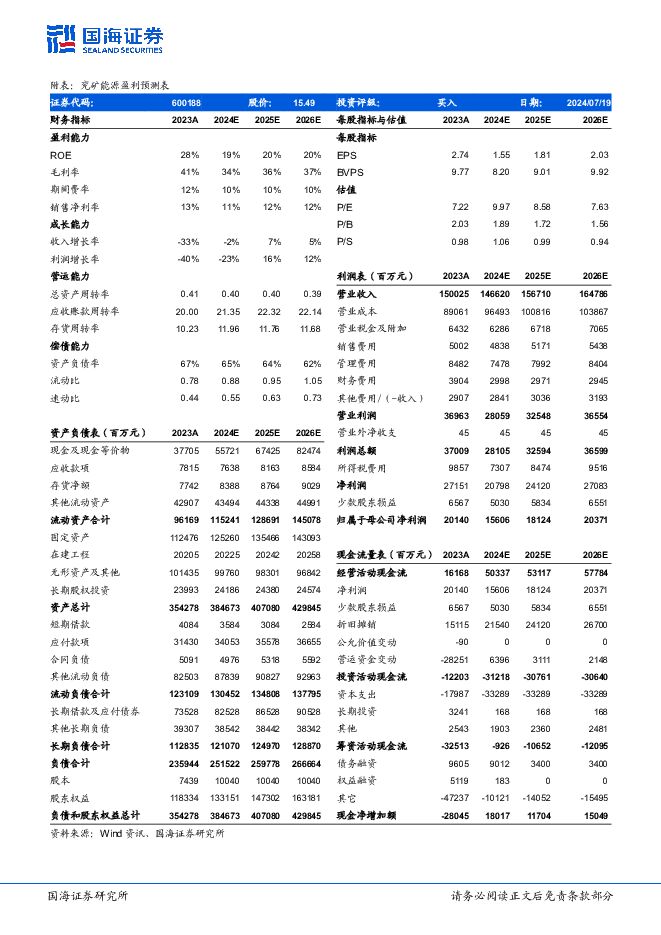

摘要:兖矿能源(600188)事件:2024年7月18日,兖矿能源发布公告:境外控股子公司兖煤澳大利亚发布2024年第二季度产量销量报告,第二季度兖煤澳大利亚实现商品煤产量(权益份额)820万吨,同比-4%;商品煤销量(权益份额)860万吨,同比+1%,平均实现价格181澳元/吨,同比-20%。2024年上半年,公司实现商品煤产量(权益份额)1700万吨,同比+18%;商品煤销量(权益份额)1690万吨,同比+18%,平均实现价格180澳元/吨,同比-35%。投资要点:雨水影响二季度产量下滑,但环比下降幅度有限,销量环比略增。受降雨天气影响,兖煤澳大利亚2024年Q2商品煤产量实现820万吨,同比-4%,环比-7%。分煤矿来看,二季度沃克山和亨特谷煤矿的原煤产量环比改善明显,分别实现420万吨、270万吨,环比分别+24%、+17%,其中沃克山系揭露出多个煤质较好的煤层导致;莫拉本煤矿因5月进行工作面搬迁导致产量环比下滑,原煤产量实现490万吨,环比-18%,该工作已于6月完成,有望在下半年贡献增量。全年生产来看,公司维持2024年权益商品煤产量目标3500-3900万吨,较2023年权益商品煤实际产量3450万吨提升约50-450万吨。销量方面,兖煤澳大利亚2024年Q2商品煤销量接近860万吨,同比+1%,环比+4%。分煤种来看,动力煤实现销量接近750万吨,环比+3%,同比+3%;冶金煤实现销量接近100万吨,环比持平,同比-17%。此外,据公司计划,2024年现金经营成本维持在89-97澳元/吨,中枢为93澳元/吨,较2023年实际现金经营成本96澳元/吨下降3澳元/吨。售价下跌拖累收入,当前环比或以企稳。2023年兖煤澳大利亚煤炭售价环比持续下跌,Q1-Q4平均实现价格分别为347、226、197、196澳元/吨,2024年一季度延续下跌,平均价格实现180澳元/吨。2024年二季度平均实现价格181澳元/吨,同比-20%,环比止跌小幅反弹(+1%),分煤种来看,动力煤均价实现163澳元/吨,环比+2%,同比-17%;冶金煤均价实现318澳元/吨,环比-5%,同比-21%。受价格同比下跌拖累,二季度煤炭营收实现15.6亿澳元,同比-19%。公司成长空间广阔。2023年兖矿能源完成鲁西矿业(核定产能1900万吨),新疆能化(合计核定产能2089万吨)51%股权收购,未来仍有万福煤矿(180万吨/年)、五彩湾四号煤矿(1,000万吨/年)分别计划在2024/2025年投产。实际生产方面,2024年公司计划生产商品煤约1.4亿吨,较2023年接近1.3亿吨生产量增长近1000万吨。此外,据公司2021年《发展战略纲要》,未来力争5-10年煤炭产量规模达到3亿吨/年,成长空间广阔。盈利预测与投资评级:我们预计公司2024-2026年营业收入分别为1466.2/1567.1/1647.9亿元,同比-2%/+7%/+5%,归母净利润分别为156.1/181.2/203.7亿元,同比-23%/+16%/+12%;EPS分别为1.55/1.81/2.03元,对应当前股价PE为10/9/8倍。考虑到公司境外子公司兖煤澳大利亚产销恢复,澳洲、内蒙等地煤矿产能利用率仍有提升空间,未来黄草湖勘查区、准东五彩湾四号露天矿等矿区产量增长空间大,且高分红高股息彰显投资价值,维持“买入”评级。风险提示:海外煤价大幅下跌风险;安全生产事故风险;煤化工产品价格大幅下跌风险;煤矿达产进度不及预期风险;资产注入进度不及预期风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

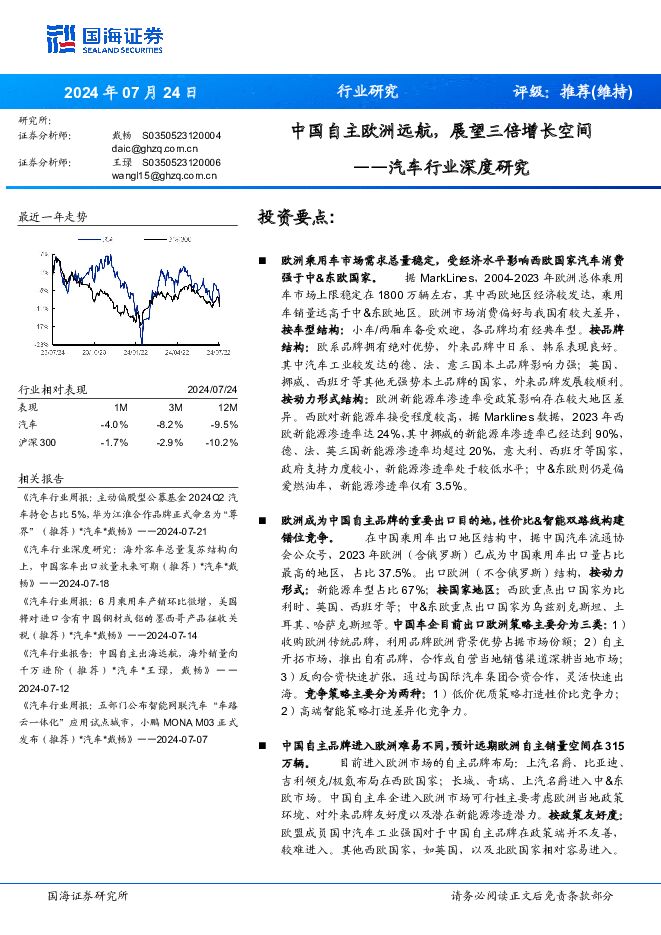

汽车行业深度研究:中国自主欧洲远航,展望三倍增长空间 国海证券 2024-07-25(29页) 附下载

投资要点:欧洲乘用车市场需求总量稳定,受经济水平影响西欧国家汽车消费强于中&东欧国家。据MarkLi...

5.99 MB共29页中文简体

1个月前70520积分

-

快递行业6月月报:快递行业增速仍具韧性,温和价格竞争延续 国海证券 2024-07-24(20页) 附下载

核心提要行业量价: ① 量, 2024年6月, 快递行业业务量同比增速( 17.70%) > 社会消...

1.92 MB共20页中文简体

1个月前71920积分

-

计算机“自主可控”系列报告:国产AI算力:万卡集群、多芯混合时代来临 国海证券 2024-07-24(17页) 附下载

投资要点:美国或加剧对华出口限制,AI芯片自主可控势在必行据7月17日彭博社,美国拜登政府或进一步限...

763.71 KB共17页中文简体

1个月前65520积分

-

中信出版 公司动态研究:数智化战略彰显发展潜力,多款图书销量排名前列 国海证券 2024-07-24(5页) 附下载

中信出版(300788)投资要点万象亿新数智化框架搭建完成,赋能出版全流程(1)数智化框架搭建完成,...

300.52 KB共5页中文简体

1个月前29118积分

-

中信出版 公司动态研究:数智化战略彰显发展潜力,多款图书销量排名前列 国海证券 2024-07-24(5页) 附下载

中信出版(300788)投资要点万象亿新数智化框架搭建完成,赋能出版全流程(1)数智化框架搭建完成,...

300.52 KB共5页中文简体

1个月前26518积分

-

煤炭开采行业专题研究:2024Q2主动型基金在煤炭行业持仓比例持续提升 国海证券 2024-07-23(10页) 附下载

投资要点:2024年二季度,主动型基金重仓股中持有煤炭行业股票的市值占比提升至1.61%,环比+0....

672.04 KB共10页中文简体

1个月前68320积分

-

非银金融行业周报:券商触底反弹建议增加关注,加密赛道短期博弈加剧不改中期看多 国海证券 2024-07-23(15页) 附下载

核心观点:保险:6月保费表现持续向好且长端利率保持平稳,市场防御风格下保险板块仍聚焦“高股息”。1)...

937.82 KB共15页中文简体

1个月前75720积分

-

北交所&新兴成长行业周报:Apollo自动驾驶安全性占优,搭载激光雷达商业化进程有望提速 国海证券 2024-07-23(24页) 附下载

投资要点:1)ApolloADFM大模型重磅发布,自动驾驶安全性占优,商业化进程有望提速。据百度公众...

2.07 MB共24页中文简体

1个月前35410积分

-

兖矿能源 点评报告:二季度兖澳产量环比略降,但销量及售价环比略增,经营愈发稳健 国海证券 2024-07-22(7页) 附下载

兖矿能源(600188)事件:2024年7月18日,兖矿能源发布公告:境外控股子公司兖煤澳大利亚发布...

435.99 KB共7页中文简体

1个月前55518积分

-

海外消费行业周更新:多国6月CPI公布,Burberry中国区颓势显著 国海证券 2024-07-22(6页) 附下载

一. 宏观数据欧元区6月核心CPI终值同比升2.8%:欧元区6月CPI终值同比升2.5%,预期升2....

329.33 KB共6页中文简体

1个月前91610积分

-

铝行业周报:淡季铝价偏弱,关注需求变化及政策利好释放 国海证券 2024-07-21(31页) 附下载

相关报告《铝行业周报:美联储降息预期强化,印尼或放开铝土矿出口冲击市场情绪(推荐)*有色金属*王璇,...

7.3 MB共31页中文简体

1个月前67220积分

-

煤炭开采行业周报:日耗延续上升,港口及电厂库存去化明显 国海证券 2024-07-21(24页) 附下载

投资要点:动力煤方面,供应端弹性仍然较小,迎峰度夏期间日耗延续上涨,上周港口及电厂库存都出现去库迹象...

7.83 MB共24页中文简体

1个月前98420积分

-

基础化工行业周报:维生素E、乙基氯化物、丁酮、甘氨酸价格上涨,多家轮胎企业上半年业绩预增 国海证券 2024-07-21(62页) 附下载

投资要点:2024年7月18日,国海化工景气指数为99.77,较7月11日下降0.16。综合考虑化工...

6.46 MB共62页中文简体

1个月前81120积分

-

新材料产业周报:台积电预估CoWoS产能将超倍增长 国海证券 2024-07-21(30页) 附下载

投资要点:核心逻辑新材料是化工行业未来发展的一个重要方向,正处于下游需求迅速爆发阶段,随着政策支持与...

3.5 MB共30页中文简体

1个月前50220积分

-

食品饮料行业周报:公募大幅减仓白酒,板块配置回到历史低位 国海证券 2024-07-21(14页) 附下载

投资要点:1、大盘整体上涨,食品饮料板块领涨。本周(2024/07/15-2024/07/19)一级...

1.84 MB共14页中文简体

1个月前54920积分

-

汽车行业周报:主动偏股型公募基金2024Q2汽车持仓占比5%,华为江淮合作品牌正式命名为“尊界” 国海证券 2024-07-21(20页) 附下载

投资要点:周涨跌幅:2024.07.15-07.19A股汽车板块跑输上证综指。一周涨跌幅:上证综指+...

1.72 MB共20页中文简体

1个月前28920积分

-

振华股份 公司深度报告:航空航天需求迸发,公司迎来新时代 国海证券 2024-07-19(84页) 附下载

振华股份(603067)铬盐开启景气周期航空航天需求迸发。铬盐需求增长驱动力从低速增长的革鞣、轻工电...

5.97 MB共84页中文简体

1个月前6918积分

-

卫星化学 2024年中报点评:上半年业绩同增,在建项目有序推进 国海证券 2024-07-20(12页) 附下载

卫星化学(002648)事件:2024年7月18日,卫星化学发布2024年半年度报告:2024年上半...

1.78 MB共12页中文简体

1个月前82918积分

-

策略周报:出海系列专题6:东南亚四国投资图鉴 国海证券 2024-07-21(31页) 附下载

随着贸易摩擦的升级,产能出海的必要性不断增强,从海外建厂的目的地来看,东盟四国(印尼、泰国、越南、马...

2.16 MB共31页中文简体

1个月前90910积分

-

汽车行业深度研究:海外客车总量复苏结构向上,中国客车出口放量未来可期 国海证券 2024-07-18(36页) 附下载

投资要点:海外中大客车总量:2022-2023年总需求连续恢复,预计未来仍有10%~20%回升空间。...

6.92 MB共36页中文简体

1个月前88020积分